标题:《混合销售与兼营行为:快速区分指南》

在商业活动中,混合销售和兼营行为是两种常见的经营模式,虽然它们都涉及到多种应税行为,但在税务处理和会计核算上却有很大的不同,快速准确地区分混合销售和兼营行为对于企业来说非常重要,本文将从定义、特点、税务处理和会计核算等方面详细介绍混合销售和兼营行为的区别,并提供一些实用的区分方法。

一、定义

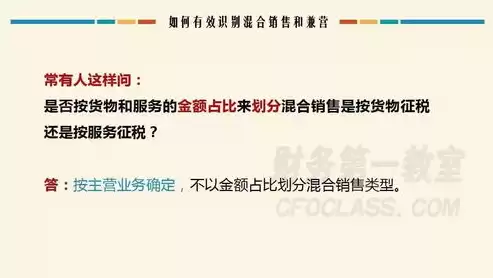

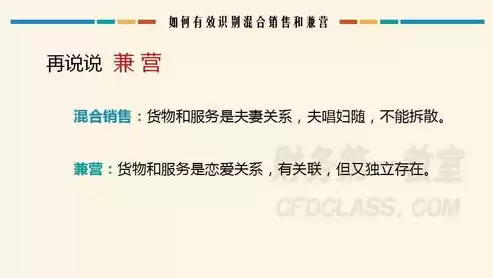

混合销售是指一项销售行为既涉及货物又涉及服务,且两者之间存在直接的关联和从属关系,销售空调的同时提供安装服务,销售电梯的同时提供维修保养服务等。

图片来源于网络,如有侵权联系删除

兼营行为是指纳税人同时经营多种不同的应税行为,这些应税行为之间没有直接的关联和从属关系,纳税人既销售货物,又提供运输服务,还兼营餐饮服务等。

二、特点

(一)混合销售的特点

1、销售行为的主体是同一个纳税人。

2、销售行为涉及的货物和服务之间存在直接的关联和从属关系。

3、销售行为的目的是为了完成一个整体的交易,而不是分别销售货物和服务。

(二)兼营行为的特点

1、经营主体可以是同一个纳税人,也可以是多个纳税人。

2、经营的应税行为之间没有直接的关联和从属关系。

3、经营的目的是为了满足不同客户的需求,提高企业的市场竞争力。

三、税务处理

(一)混合销售的税务处理

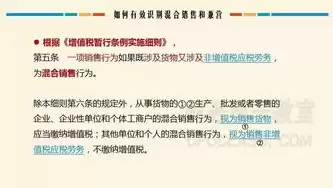

根据《增值税暂行条例实施细则》的规定,从事货物的生产、批发或者零售的单位和个体工商户的混合销售行为,按照销售货物缴纳增值税;其他单位和个体工商户的混合销售行为,按照销售服务缴纳增值税。

一家空调销售公司在销售空调的同时提供安装服务,由于该公司属于从事货物的批发或者零售的单位,因此其混合销售行为按照销售货物缴纳增值税。

图片来源于网络,如有侵权联系删除

(二)兼营行为的税务处理

根据《增值税暂行条例》的规定,纳税人兼营不同税率的货物或者应税劳务,应当分别核算不同税率货物或者应税劳务的销售额;未分别核算销售额的,从高适用税率。

一家超市既销售食品,又销售服装,食品的增值税税率为 13%,服装的增值税税率为 17%,如果该超市未分别核算食品和服装的销售额,则其销售的所有货物都按照 17%的税率缴纳增值税。

四、会计核算

(一)混合销售的会计核算

对于混合销售行为,企业应当按照销售货物或者提供服务的主营业务收入进行会计核算,并按照相应的税率计算缴纳增值税。

一家空调销售公司在销售空调的同时提供安装服务,其会计分录如下:

借:银行存款

贷:主营业务收入——空调销售

贷:主营业务收入——安装服务

贷:应交税费——应交增值税(销项税额)

(二)兼营行为的会计核算

对于兼营行为,企业应当分别核算不同应税行为的销售额,并按照相应的税率计算缴纳增值税。

一家超市既销售食品,又销售服装,其会计分录如下:

图片来源于网络,如有侵权联系删除

借:银行存款

贷:主营业务收入——食品销售

贷:主营业务收入——服装销售

贷:应交税费——应交增值税(销项税额)

五、区分方法

(一)从销售合同上区分

如果销售合同中明确约定了销售货物的同时提供服务,且服务是为了完成销售货物的必要条件,那么这种行为属于混合销售行为,如果销售合同中分别约定了销售货物和提供服务的条款,且服务与销售货物之间没有直接的关联和从属关系,那么这种行为属于兼营行为。

(二)从业务流程上区分

如果业务流程中销售货物和提供服务是同时进行的,且服务是为了完成销售货物的必要条件,那么这种行为属于混合销售行为,如果业务流程中销售货物和提供服务是分别进行的,且服务与销售货物之间没有直接的关联和从属关系,那么这种行为属于兼营行为。

(三)从税务处理上区分

根据税务处理的规定,如果一项销售行为既涉及货物又涉及服务,且两者之间存在直接的关联和从属关系,那么这种行为属于混合销售行为;如果纳税人兼营不同税率的货物或者应税劳务,应当分别核算不同税率货物或者应税劳务的销售额,那么这种行为属于兼营行为。

六、总结

混合销售和兼营行为是商业活动中常见的经营模式,它们在定义、特点、税务处理和会计核算等方面都有很大的不同,企业在经营过程中要认真区分混合销售和兼营行为,按照相关的法律法规和税务政策进行税务处理和会计核算,避免出现税务风险和会计差错,企业还可以通过优化业务流程、签订合理的销售合同等方式来降低税务成本,提高企业的经济效益。

评论列表